本記事は、2024年6月に最新情報を更新しました。

初心者のBさん

青色申告の書き方がわからない。

あなたもこのようなお悩みを感じていませんか?

このような悩みは、多くの人が直面する悩みです。

こんにちは、イマカラです。

個人事業主にとって、

青色申告は重要な税務手続きです。

青色申告をすることで、税制上の特典が享受でき、税金の節約につながる可能性があります。さらに、より効果的に税金を最小限に抑えることで、結果としてより多くの資金を手元に残すことができます。

本記事では、青色申告書の入手法方法、記入方法、提出方法を解説します。

目次

青色申告とは

青色申告とは、個人事業主が利用できる税務申告の方法の一つです。

事業の収入や経費などを自己申告し、その利益から税金を計算します。

この方法を使うことで、税金を少なくすることができます。

青色申告をするメリット

青色申告のメリットを、初心者にもわかりやすく解説します。

青色申告特別控除

青色申告をすると、最大で65万円の所得控除を受けることができます。

青色事業専従者給与

家族などの従業員に支払った給与を一定の条件を満たせば全額経費にすることが可能。

純損失の繰越控除

事業で赤字が出た場合、翌年以降の所得から控除することができます。

所得控除

青色申告をすると、白色申告では得られない様々な控除を受けることができます。

青色申告と白色申告の違い

所得税の確定申告時に選択可能な申告方法は2つある

| 白色申告 | 青色申告 | 青色申告 | |

| 届出の有無 | なし | あり | あり |

| 特別控除 | なし | 10万円 | 65万円 |

| 帳簿の種類 | 単式簿記 | 単式簿記 | 複式簿記 |

| 決算書の作成 | 収支内訳書 | 損益計算書 | 貸借対照表・損益計算書 |

| 事業専従者給与 | 配偶者86万までその他50万円まで | 親族・配偶者の給与を経費にできる妥当性があれば金額の制限なし | 親族・配偶者の給与を経費にできる妥当性があれば金額の制限なし |

| 赤字処理 | なし | あり | あり |

青色申告の入手方法と書き方

- 税務署で直接受け取る

最寄りの税務署 の窓口で、開業届を無料で受け取ることができます。 - 国税庁のホームページからダウンロードする

国税庁のホームページ から開業届のPDFファイルをダウンロード可能。 - e-Taxで作成・送信する

国税庁のe-Tax を利用すれば、開業届 をオンライン で作成して送信可能。

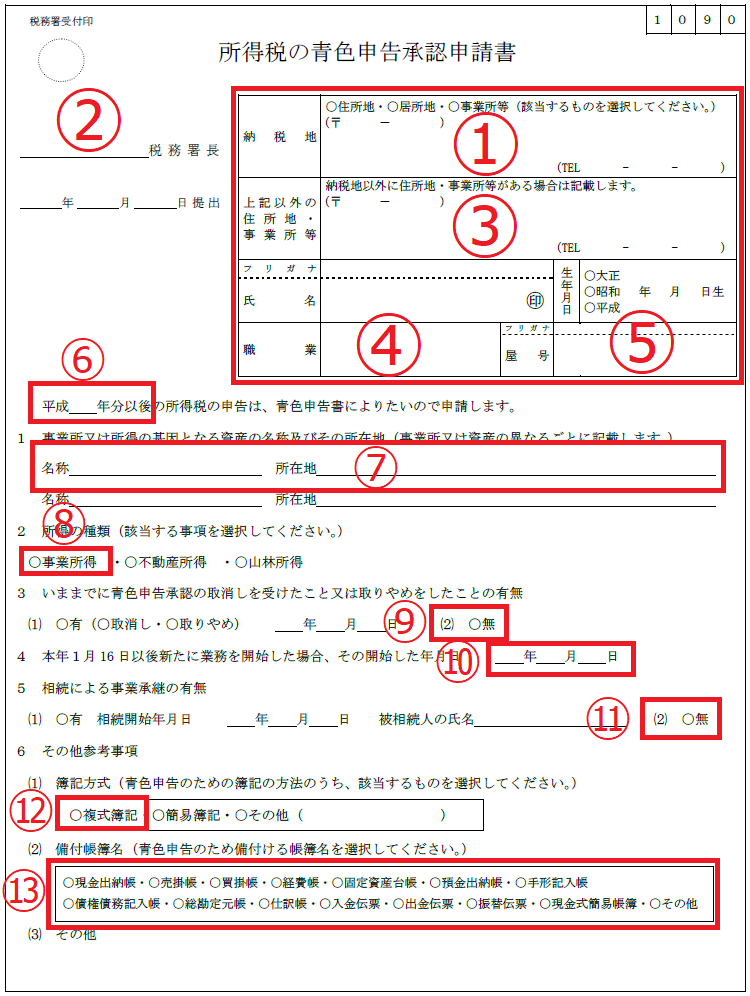

納税地・上記以外の住所地・事業所等

「住所地」「居所地」または「事業所等」のいずれかを選び、納税地の住所を記入します。また、連絡先として固定電話番号または携帯電話番号のいずれかを記入

- 住所地|自宅で生活している場所

- 居所地|海外在住で日本に住所がない場合、活動場所が日本ある場合

- 事業所等|事業を営む店舗やオフィスが存在する場合

「上記以外の住所地・事業所等」の欄は、以下のような場合に記入↓↓

納税地は自宅にしたいが、事業所は別にある場合

「納税地」欄には自宅の住所を記入し、

「上記以外の住所地・事業所等」欄には事業所の住所を記入

納税地は自宅ではなく事業所にしたい場合

開業届には、「納税地」欄に事業所の住所を記入し、

「上記以外の住所地・事業所等」欄に自宅の住所を記入

自宅と事務所が同じ場合は、「上記以外の住所地・事業所等」の欄を空白にしても問題ありません。この欄の記入は不要です。

氏名・生年月日

開業届には、苗字と名前を記入し、また生年月日も必ず記入

職業

- 農業、林業

米作農業、野菜作農業、酪農業、養鶏業、園芸サービス業、育林業など - 漁業

底びき網漁業、魚類養殖業、貝類養殖業など - 建設業

造園工事業、内装工事業、ガラス工事業、一般電気工事業、電気通信工事業など - 情報通信業

受託開発ソフトウェア業、情報処理サービス業、ポータルサイト・サーバ運営業など - 卸売業、小売業

婦人服小売業、酒小売業、中古自動車小売業、無店舗小売業など - 不動産業、物品賃貸業

不動産代理兼・仲介業、貸事務所業、貸家業、駐車場業など - 学術研究、専門・技術サービス業

法律事務所、行政書士事務所、税理士事務所、デザイン業、著述家業、翻訳業、獣医業など - 宿泊業、飲食サービス業

旅館、ホテル、日本料理店、ラーメン店、そば・うどん店、喫茶店など - 生活関連サービス業、娯楽業

普通洗濯業、美容業、エステティック業など - 医療、福祉

歯科診療所、あん摩マッサージ指圧師・はり師・きゅう師・柔道整復師の施術所、など - サービス業

自動車一般整備業、時計修理業など

屋号

屋号は、個人事業主が事業で使用する名前です。

店舗を開業する場合は「店舗名」、事務所を設立する場合は「事務所名」を記入します。記入は必須ではないため、空欄のままでも構いません。

年度

開業届を提出する際に、開業した年を記入します。

事業所又は所得の基因となる資産の名称及びその所在地

名称は「本店」と記載するのが一般的ですが、

店舗を経営する場合は店舗名を記載しても問題ありません。

所得の種類

「事業所得」にチェックを入れます。

また、「不動産賃貸業」の場合は、不動産所得を選択します。

いままでに青色申告承認の取消しを受けたこと又は取りやめをしたことの有無

初めて開業される方は、「無」を選択します。過去に開業を取りやめた経験がある場合は、その日付を確認し、記入してください。

本年1月16日以後新たに業務を開始した場合、その開始した年月日

開業日が1月16日以降の場合、開業届を提出する際には開業年月日を記入します。

相続による事業承継の有無

初めて開業する方は、「無」を選択します。相続による事業の承継がある場合は、「有」を選択します。

簿記方式

Freeeなどの会計ソフトを使って、複式簿記による帳簿を作成する方は、青色申告特別控除として65万円の控除を受けることができます。

65万円の控除を受けるためには複式簿記を選択してください。

備付帳簿名

青色申告に必要な最低限の帳簿は、「総勘定元帳」と「仕訳帳」です。これらは「主要簿」と呼ばれ、複式簿記で65万円の青色申告特別控除を受けるために必要です。必ずこれら2つを選択して用意しておきましょう。

10万円の青色申告特別控除の場合は、簡易帳簿で十分です。

青色申告書の提出先・提出方法

青色申告書を税務署に郵送する場合

青色申告書の記入

必要書類 (本人確認書類) を準備

住所と氏名を記入、返信用封筒に切手を貼る

青色申告書と必要書類を返信用封筒に入れる

青色申告書を税務署に郵送

青色申告書を税務署に持参する場合

青色申告書の記入

必要書類 (本人確認書類) を準備

青色申告書と必要書類を管轄税務署に持参

税務署の開庁時間は、月曜日から金曜日の午前8時30分から午後5時になります。

土曜日、日曜日、祝日及び年末年始(12月29日から1月3日)は執務を行っておりません。

青色申告書を税務署に持参する場合

e-Tax にログイン

青色申告書の必要事項を入力

送信

開業や会計処理のクラウド会計|Freee(フリー)

個人事業主向けのクラウド会計ソフト

Freee(フリー)を利用するメリット

法改正にも完全対応

freee会計はインボイス制度や電子帳簿保存法に完全対応しています。クラウド型の会計ソフトなので、法令の変更などに関しては、freee側が自動でアップデート対応します。これにより、ユーザーは常に最新の法令に準拠した会計データを保持し、安心してビジネスを運営することができます。

自動入力・自動仕訳で手間を最小限に

freeeは銀行口座やクレジットカードの明細と同期し、その情報を元に簡単に帳簿付けを行うことができます。明細からの転記作業や仕訳入力をすべて自動化するため、会計業務にかかる時間を大幅に削減できます。

決算書はボタンを押すだけで完成

freee会計を利用すれば、初めての決算でも簡単に決算書を作成できます。毎月の経理処理をfreee会計で行えば、決算書の作成はボタンを押すだけで完成します。そのため、複雑な会計作業に悩むことなく、迅速に正確な決算書を作成することができます。

お手頃な料金で始めやすい

初期費用や解約料は一切かかりません。会計ソフトを初めて利用する方でも安心して使用して経理処理をすることができます。

最後のまとめ

個人でビジネスをしている人にとって、「青色申告」という税金の制度はとても重要です。この制度を使うと、自分のビジネスで得た利益を最大化し、税金の負担を軽くすることができます。

ただし、青色申告をするには、帳簿をつけたり確定申告の手続きをしたりする必要があります。これには、税理士の助けが必要な場合もありますし、複雑な帳簿の作成が求められることもあります。

それでも、青色申告は税金を払う際に大きな助けになる制度です。適切な知識を身につけて準備をすることで、効果的に利用できます。

初心者のAさん

青色申告に必要なものについて知りたい。