こんにちは!@imacara(イマカラ)です。

こんなお悩み抱えていませんか!?

⚫︎所得控除って何!?…。

⚫︎所得控除を上手く活用するとどうなるの!?

このようなお悩みを本記事で解決できます!

個人事業主が支払う税金は4つあります。

・所得税(国に納める国税)

・住民税(地方自治体に納める地方税)

・個人事業税(地方自治体に納める地方税)

・消費税(国に納める国税)

毎年確定申告で納税額が決まります。

消費税に関しては、個人事業主が開業後、

2年間は免除になりますが3年目以降、課税売上1000万円以上になると、

消費税の納付義務が発生し『消費税課税事業者届出書(基準期間用)』を

税務署に提出して「消費税」を支払わなければいけません。

そこで、押さえておきたいポイントが「所得控除」です。

この所得控除を上手く活用することで、

課税所得を減らし、節税をすることができます。

本記事では、所得控除についてわかりやすく以下で解説していきます。

目次

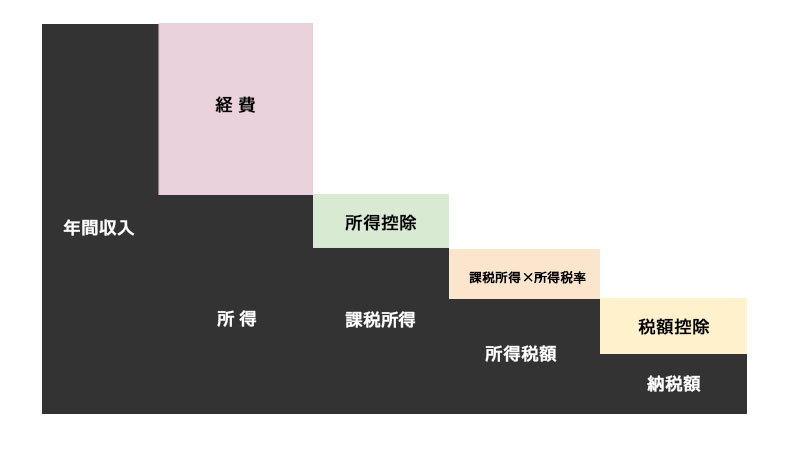

所得控除とは、

所得から一定の金額を差し引くことです。

事業で得た所得が多くなると納める税金も比例して高くなります。

しかし、様々な所得控除を活用し所得から差し引くことで、

納める税金を合法的に減らすことができる制度が所得控除です。

所得税の納税額が決まる流れ

つまり、節税において、いかに「所得控除」を上手く利用するかが重要になります。これから所得控除の種類について解説していきます。

基礎控除

基礎控除とは、

1年間の所得金額が2,500万円以下の方であれば、

原則誰でも所得から控除を受けることが出来る税制上の制度です。

ただし、1年間の所得金額が2,500万円以上になってしまうと、

基礎控除は0円になってしまい適用されません。

| 合計所得金額 | 基礎控除額 |

| 2,400万円以下 | 48万円 |

| 2,400万円超 2,450万円以下 | 32万円 |

| 2,450万円超 2,500万円以下 | 16万円 |

| 2,500万円超 | 0円 |

社会保険料控除

社会保険料控除とは、

1月1日から12月31日までの1年間に支払った

社会保険料(国民年金保険料、厚生年金保険料、雇用保険料、健康保険料

介護保険料、国民健康保険料、後期高齢者医療保険料、年金基金の保険料)

の全額を所得金額から差し引ける控除制度です。

小規模企業共済控除

小規模企業共済控除とは、

小規模事業の経営者のための退職金制度になります。

個人事業主は、会社員と違って退職金がありませんので、

毎月一定額を積み立てながら節税ができて、

事業を廃業した際や65歳以上になった時に共済金(退職金)を受け取ることができます。

| 課税される所得金額 | 加入前の税額 | 加入前の税額 | 加入後の節税額 | 加入後の節税額 | 加入後の節税額 | 加入後の節税額 |

| 所得税 | 住民税 | 月額の掛金 1万円 | 月額の掛金 3万円 | 月額の掛金 5万円 | 月額の掛金 7万円 | |

| 200万円 | 104,600円 | 205,000円 | 20,700円 | 56,900円 | 93,200円 | 129,400円 |

| 400万円 | 380,300円 | 405,000円 | 36,500円 | 109,500円 | 182,500円 | 241,300円 |

| 600万円 | 788,700円 | 605,000円 | 36,500円 | 109,500円 | 182,500円 | 255,600円 |

| 800万円 | 1,229,200円 | 805,000円 | 40,100円 | 120,500円 | 200,900円 | 281,200円 |

| 1000万円 | 1,801,000円 | 1,005,000円 | 52,400円 | 157,300円 | 262,200円 | 367,000円 |

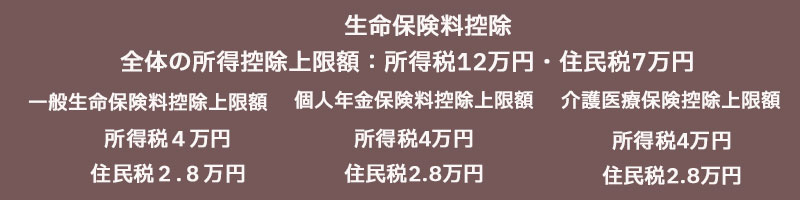

生命保険料控除

生命保険料控除とは、

生命保険料・介護医療保険料・個人年金保険料を支払った際に

受けることが出来る税制上の制度です。

毎年納める「所得税」「住民税」は、

課税所得に税率をかけて計算するため、生命保険料控除を活用することで、

課税所得額を低くなると、所得税や住民税の負担も軽減できます。

寄付金控除

寄付金控除とは、

国・地方公共団体・特定公益増進法人に寄付、

ふるさと納税をすることで所得税や住民税の控除を受けることが出来る税制上の制度です。

- 2千円を超える部分は税額控除適用。 税額控除率は、都道府県指定の場合は4%、市区町村指定の場合は6%(都道府県と市区町村のどちらからも指定された寄附金の場合は10%)

- 住民税からの控除(基本分)の計算式は「(ふるさと納税額-2,000円)×10%」となります。2,000円の自己負担額を除いた分の10%分が基本の控除額です。 又、控除対象の寄附額は、総所得金額の30%が上限と決められています。

医療費控除

医療費控除とは、

本人・配偶者または他の親族のために支払った医療費が、

1年間で10万円を超える場合に受けることが出来る税制上の制度です。

(控除額の上限:200万円まで)

| 課税所得 | 1年間支払った医療費総額 | 1年間支払った医療費総額 | 1年間支払った医療費総額 |

| 30万円 | 100万円 | 200万円 | |

| 150万円 | 30,900円 | 135,900円 | 225,000円 |

| 300万円 | 40,000円 | 180,000円 | 337,500円 |

| 500万円 | 60,000円 | 270,000円 | 550,000円 |

| 800万円 | 66,000円 | 297,000円 | 601,500円 |

| 1000万円 | 86,000円 | 387,000円 | 727,000円 |

| 2000万円 | 100,000円 | 450,000円 | 950,000円 |

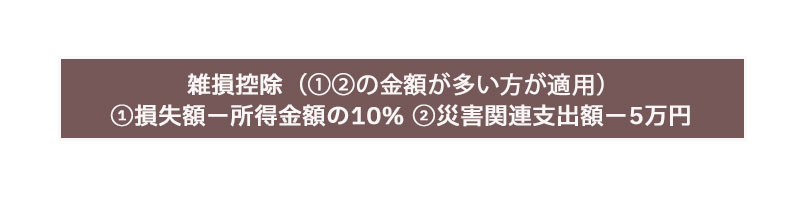

雑損控除

雑損控除とは、

災害・盗難・横領などによって、生活資産に損害があった場合に、

一定額の控除を受けることが出来る税制上の制度です。

地震保険料控除

地震保険料控除とは、

1年間(1月1日から12月31日の間)に支払った地震保険の保険料に応じ、

一定額が所得から差し引かれ、所得税や住民税が軽減される税制上の制度です。

| 区分 | 区分 | 地震保険料 |

| 税 | 年間支払い保険料 | 控除額 |

| 所得税 | 50,000円以下 | 支払い保険料 |

| 所得税 | 50,000円超 | 50,000円 |

| 住民税 | 50,000円以下 | 支払い保険料×1/2 |

| 住民税 | 50,000円超 | 25,000円 |

配偶者控除

配偶者控除とは、

事業納税者と結婚した配偶者が、

一定の金額の所得控除を受けられる税制上の制度です。

| 1年間の合計所得金額 | 配偶者控除額 | 配偶者(老人)控除額 |

| 900万円以下 | 38万円 | 48万円 |

| 900万円超950万円以下 | 26万円 | 32万円 |

| 950万円超1,000万円以下 | 13万円 | 16万円 |

配偶者特別控除

配偶者特別控除とは、

配偶者所得が48万円を超えてしまい、

配偶者控除を受けられない場合に適用される税制上の制度です。

| 配偶者の合計所得金額 | 事業納税者の合計所得金額 | 事業納税者の合計所得金額 | 事業納税者の合計所得金額 |

| 900万円以下 | 900万円超950万円以下 | 950万円超1,000万円以下 | |

| 48万円〜95万円以下 | 38万円 | 26万円 | 13万円 |

| 95万円〜100万円以下 | 36万円 | 24万円 | 12万円 |

| 100万円〜105万円以下 | 31万円 | 21万円 | 11万円 |

| 105万円〜110万円以下 | 26万円 | 18万円 | 9万円 |

| 110万円〜115万円以下 | 21万円 | 14万円 | 7万円 |

| 115万円〜120万円以下 | 16万円 | 11万円 | 6万円 |

| 120万円〜125万円以下 | 11万円 | 8万円 | 4万円 |

| 125万円〜130万円以下 | 6万円 | 4万円 | 2万円 |

| 130万円〜133万円以下 | 3万円 | 2万円 | 1万円 |

扶養控除

扶養控除とは、

事業納税者の配偶者以外の親族(親や子供)を養っている人に適用される税制上の制度です。

| 年齢 | 対象者区分 | 所得税控除額 | 住民税控除額 |

| 16歳〜18歳 | 一般の控除対象扶養親族 | 38万円 | 33万円 |

| 19歳〜22歳 | 特定扶養親族 | 63万円 | 45万円 |

| 23歳〜69歳 | 一般の控除対象扶養親族 | 38万円 | 33万円 |

| 70歳以上 | 老人扶養親族(同居) | 58万円 | 45万円 |

| 70歳以上 | 老人扶養親族(その他) | 48万円 | 38万円 |

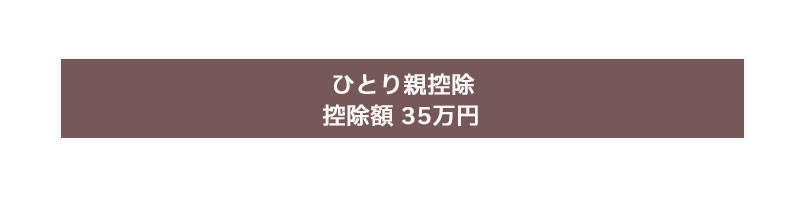

ひとり親控除

ひとり親控除とは、

婚姻歴・性別を問わずに子供がいる方が受けることができる出来る税制上の制度です。

寡婦控除

寡婦控除とは、

夫と離婚、又は死別した妻が、一定の条件に該当する人が、

受けることができる出来る税制上の制度です。

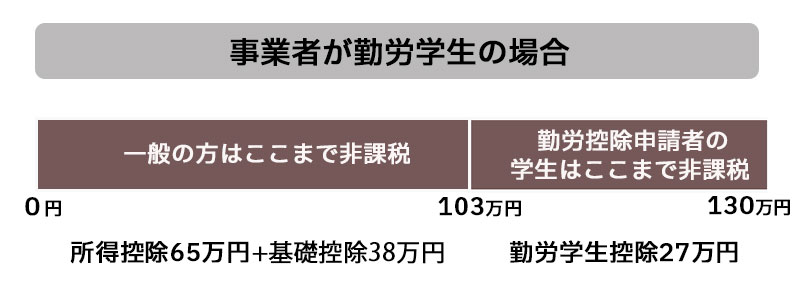

勤労学生控除

勤労学生控除とは、

事業者が勤労学生の場合、一定の金額の所得控除を

受けることができる出来る税制上の制度です。

障害者控除

障害者控除とは、

事業者本人、又は配偶者、扶養親族に障害がある場合に

受けることが出来る税制上の制度です。

| 所得税 | 住民税 | |

| 障害者 | 27万円 | 26万円 |

| 特別障害者 | 40万円 | 30万円 |

| 同居特別障害者 | 75万円 | 53万円 |

上記で、15種類の所得控除について解説しました。

- 「基礎控除」

- 「社会保険料控除」

- 「小規模企業共済控除」

- 「生命保険料控除」

- 「寄付金控除」

その他の所得控除においては、

ご自身の状況に合わせて税制上の制度を活用して頂ければと思います。

コメントを残す